Navegando pelas Tendências de Mercado com Spreads de Alta e Baixa: Um Guia do Trader para Estratégias de Spread

- Otávio Augusto

- 20 de dez. de 2023

- 4 min de leitura

Bem-vindo ao ecossistema vibrante do mercado de ações, onde os Spreads de Alta (Bull Spreads) e de Baixa (Bear Spreads) dominam. Assim como suas inspirações no mundo selvagem, estas estratégias de spread capturam o ímpeto do mercado — uma avança com fervor otimista, enquanto a outra se movimenta com prudência pessimista. Embarque nesta exploração das estratégias de spread, onde vamos desbloquear seu potencial para energizar sua abordagem de investimento. 🐂🐻

Kevin Kraus em seu livro “Advanced Options Trading: Approachs, Tools, and Techniques for Professionals Traders” define:

“Spreads de call de alta e put de baixa são spreads verticais de risco limitado que são excelentes para compensar o valor do tempo e diminuir o risco de volatilidade. Cada spread é criado pela compra de uma opção mais próxima ao mercado atual e venda de uma opção mais distante do mercado em uma proporção de um para um. O propósito do spread é criar uma posição no mercado que tenha uma janela na qual possa obter lucro e tenha exposição ao risco completamente limitada.”

A Trava de Alta: Atacando para cima como um touro.

Imagine-se montando um touro em disparada no auge de um rodeio — esse é o espírito do Spread de Alta. É a estratégia de escolha quando você espera um aumento no preço das ações, aliado a uma cautela estratégica. Veja como funciona:

Inicie com uma Call de Preço de Exercício Menor: Garanta sua posição — isso é semelhante a montar no touro.

Proteja-se com uma Call de Preço de Exercício Maior: Estabeleça um limite de segurança — isso limita seus ganhos, mas também reduz o custo da sua empreitada.

O Spread de Alta é seu aliado quando você está otimista com as perspectivas do mercado, mas deseja se proteger contra uma exposição excessiva. É a estratégia para quem antecipa uma subida estável em vez de um aumento volátil.

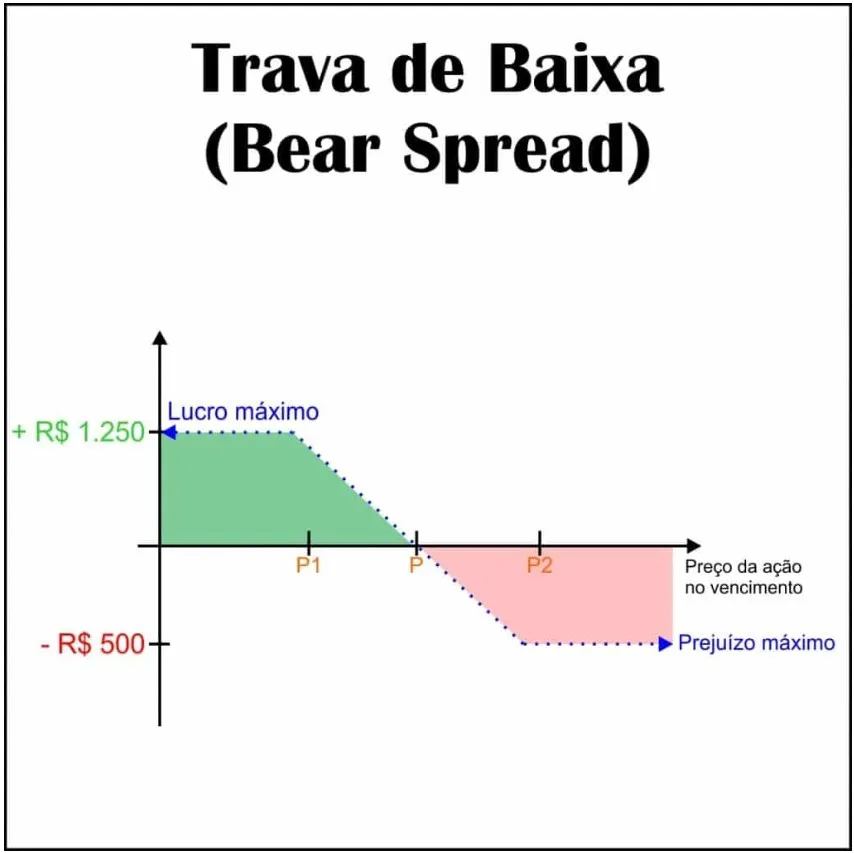

A Trava de Baixa: Rondando crises e atacando para baixo como um urso.

Faça a transição para a tranquilidade da floresta, onde um urso se movimenta intencionalmente. Quando as previsões de mercado indicam uma queda, o Spread de Baixa é a sua estratégia. Veja como entrar em ação:

Entre com uma Put de Preço de Exercício Maior: Isso é como rastrear sua presa — o urso.

Limite com uma Put de Preço de Exercício Menor: Isso define os limites da sua incursão no território do urso.

Com o Spread de Baixa, você está pronto para se beneficiar de um declínio do mercado, mas, como a cautela do urso, você permanece atento aos riscos.

Por Que Optar por Spreads de Alta ou Baixa?

Moderação de Risco: Ambos os spreads oferecem um ambiente controlado — você conhece seu lucro e prejuízo máximos desde o início.

Custo-efetividade: Vender uma opção pode ajudar a equilibrar o custo da que você está adquirindo.

Versatilidade de Mercado: Seja otimista ou pessimista, há uma estratégia de spread que se alinha com a sua visão de mercado.

Perigos na Navegação: Espinhos e Garras!

Ganhos Limitados: Medidas de proteção também significam um limite para os ganhos potenciais.

Complexidade: Manejar duas posições de opção simultaneamente exige habilidade e conhecimento do mercado.

Custos e Comissões: Mais operações podem levar a custos de transação mais altos.

Em Resumo, seja alinhando-se com os touros em sua ascensão ou com os ursos em sua procura cautelosa, as estratégias de spread oferecem um meio dinâmico de interagir com as dinâmicas de mercado. Tudo é sobre equilíbrio — aproveitando o otimismo ou a cautela, enquanto se mitiga contra riscos indevidos.

Então, você está pronto para assumir o papel do hábil cavaleiro de touros ou do observador de ursos prudente? No campo de trading, o sucesso depende de estratégia, timing e um espírito aventureiro. Navegue com prudência e deixe que suas negociações reflitam a emoção da caçada e a sabedoria da floresta! 🌲📈🎉

Um extra 👇

Bull Put Spread vs. Bull Call Spread:

Bull Put Spread: O Avanço Calculado

-Estrutura: Inicie vendendo uma put com preço de exercício mais alto, depois compre uma put com preço de exercício mais baixo.-Uso Ideal: Quando se está moderadamente otimista, com o objetivo de obter renda de prêmio.-Benefício: Renda imediata do prêmio da put vendida.-Risco: Limitado pelo Spread.

Bull Call Spread: A Estratégia Otimista

-Estrutura: Compre uma call com preço de exercício mais baixo e venda uma call com preço de exercício mais alto.-Uso Ideal: Quando se espera um aumento moderado no preço da ação.-Benefício: Risco de queda limitado ao prêmio pago.-Risco: Limitado pelo Spread.

Quando Utilizar:

Bull Put Spread: Quando a renda é o objetivo com custo inicial mínimo, normalmente recebe pela abertura da estrutura.Bull Call Spread: Quando o sentimento otimista prevalece, mas com o desejo de limitar tanto o investimento quanto o risco.

Bear Put Spread vs Bear Call Spread:

Bear Put Spread: A Busca Prudente

-Estrutura: Compre uma put com preço de exercício mais alto e venda uma com preço de exercício mais baixo.-Uso Ideal: Quando se antecipa um declínio moderado no preço da ação.-Benefício: Potencial de lucro significativo se o preço da ação cair drasticamente.-Risco: Limitado ao prêmio líquido pago.

Bear Call Spread: A Vigilância Tática

-Estrutura: Venda uma call com preço de exercício mais baixo e compre uma call com preço de exercício mais alto.-Uso Ideal: Quando se antecipa uma pequena queda ou estagnação no preço da ação.-Benefício: Renda do prêmio recebido pela call vendida.-Risco: Limitado pelo Spread.

Quando Aplicar:

Bear Put Spread: Quando você tem uma visão pessimista sobre a ação e está preparado para investir em proteção contra a queda.Bear Call Spread: Quando está levemente pessimista ou espera pouco ou nenhum movimento, e busca obter prêmios.

Cada estratégia tem sua marca no cenário financeiro, e o segredo está em alinhá-las com sua perspectiva de mercado, apetite ao risco e objetivos de investimento. Portanto, seja juntando-se aos touros ou alinhando-se com os ursos, escolha sua abordagem com cuidado para otimizar sua jornada de negociação! 🐾📉📊

Comentários